Conceitos Básicos de PIS e COFINS em Lucro Real para Indústria

Exemplo De Apuração De Pis E Cofins Lucro Real Industria – A legislação tributária brasileira impõe às empresas industriais, sob o regime de lucro real, a obrigação de calcular e recolher os impostos PIS e COFINS. Compreender a base de cálculo, as alíquotas e os critérios de classificação de receitas e despesas é fundamental para o correto cumprimento dessas obrigações e para a otimização da gestão tributária. Este tópico detalha os conceitos essenciais para a apuração desses tributos no contexto industrial.

Legislação Aplicável ao Cálculo do PIS e COFINS para Empresas Industriais

A legislação aplicável ao cálculo do PIS e COFINS para empresas industriais no regime de lucro real é complexa e abrange diversas leis e normas complementares. As principais leis que regem esses impostos são a Lei nº 10.637/2002 (PIS) e a Lei nº 10.833/2003 (COFINS), além de suas respectivas normas regulamentadoras e instruções normativas da Receita Federal. É crucial estar atualizado com as alterações legislativas para garantir a precisão dos cálculos.

Diferenças entre a Base de Cálculo do PIS e da COFINS no Lucro Real

A principal diferença entre as bases de cálculo do PIS e da COFINS no lucro real reside na abrangência das receitas consideradas. Enquanto o PIS incide sobre a receita bruta, a COFINS incide sobre a receita bruta, subtraindo algumas despesas operacionais permitidas por lei. Essa distinção resulta em valores de base de cálculo distintos, impactando diretamente o valor final dos impostos.

Critérios para a Classificação de Receitas e Despesas para Fins de Apuração do PIS e COFINS

A classificação correta das receitas e despesas é crucial para a apuração precisa do PIS e COFINS. Receitas operacionais, financeiras e outras devem ser categorizadas de acordo com a legislação vigente. Da mesma forma, as despesas devem ser analisadas para verificar sua dedutibilidade na base de cálculo da COFINS. A correta classificação evita erros e potenciais autuações fiscais.

Comparação das Alíquotas de PIS e COFINS para Diferentes Setores Industriais

As alíquotas de PIS e COFINS variam dependendo do setor industrial. A tabela abaixo ilustra essa variação, porém, é importante consultar a legislação vigente para confirmar as alíquotas aplicáveis a cada caso específico, pois podem sofrer alterações.

| Setor Industrial | Alíquota PIS (%) | Alíquota COFINS (%) | Observações |

|---|---|---|---|

| Alimentos | 1,65 | 7,6 | Valores exemplificativos, sujeitos a alterações. |

| Bebidas | 1,65 | 7,6 | Valores exemplificativos, sujeitos a alterações. |

| Têxteis | 1,65 | 7,6 | Valores exemplificativos, sujeitos a alterações. |

| Metalurgia | 1,65 | 7,6 | Valores exemplificativos, sujeitos a alterações. |

Apuração do PIS e COFINS: Métodos e Procedimentos

A apuração do PIS e COFINS no lucro real exige um processo metódico e preciso. Este tópico descreve o passo a passo do cálculo, identifica dificuldades comuns e compara métodos para diferentes tipos de receita, além de organizar os procedimentos de escrituração contábil relevantes.

Passo a Passo do Cálculo do PIS e COFINS sobre o Lucro Real

O cálculo do PIS e COFINS sobre o lucro real envolve várias etapas, desde a determinação da base de cálculo até o recolhimento dos impostos. Um exemplo hipotético ajudará a ilustrar o processo. Imagine uma indústria com lucro tributável de R$ 1.000.000,00 e alíquotas de PIS de 1,65% e COFINS de 7,6%. O PIS seria de R$ 16.500,00 (1.000.000,00 x 0,0165) e a COFINS de R$ 76.000,00 (1.000.000,00 x 0,076).

Este é um exemplo simplificado, e a complexidade aumenta com a inclusão de outras variáveis.

Principais Dificuldades e Erros Comuns na Apuração do PIS e COFINS em Indústrias

Erros comuns incluem a incorreta classificação de receitas e despesas, a não consideração de créditos, e a falta de atualização com as mudanças na legislação. A complexidade da legislação e a necessidade de um profundo conhecimento contábil e tributário contribuem para essas dificuldades. Consultoria especializada pode auxiliar na minimização desses riscos.

Comparação dos Métodos de Cálculo do PIS e COFINS para Diferentes Tipos de Receita

O método de cálculo do PIS e COFINS varia dependendo do tipo de receita (operacional, financeira, etc.). Receitas operacionais, por exemplo, geralmente são incluídas na base de cálculo integralmente, enquanto receitas financeiras podem ter tratamento diferenciado. A legislação deve ser consultada para cada tipo específico de receita.

Procedimentos para a Escrituração Contábil que Impactam Diretamente no Cálculo do PIS e COFINS

A escrituração contábil precisa e organizada é fundamental para a correta apuração do PIS e COFINS. Lançamentos contábeis detalhados e categorizados são essenciais para garantir a precisão dos cálculos. Um sistema de contabilidade bem estruturado e atualizado com as normas contábeis é imprescindível.

Deduções e Créditos do PIS e COFINS na Indústria: Exemplo De Apuração De Pis E Cofins Lucro Real Industria

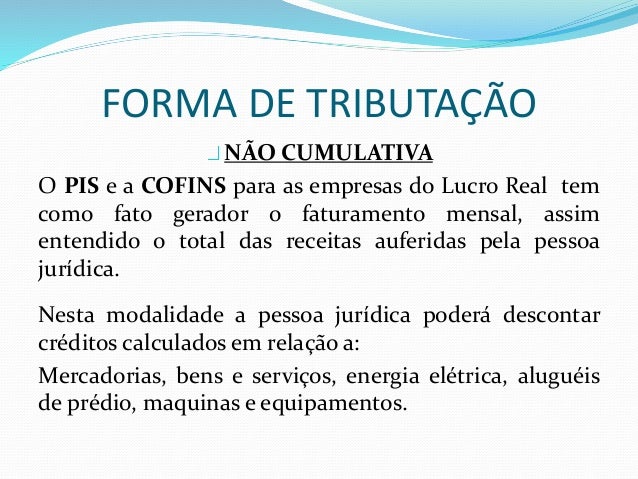

A legislação tributária brasileira prevê a possibilidade de deduções e créditos de PIS e COFINS para empresas industriais, reduzindo a carga tributária. Este tópico detalha os principais créditos permitidos, as regras para sua apropriação e um exemplo prático de aplicação.

Principais Créditos de PIS e COFINS Permitidos para Empresas Industriais

Empresas industriais podem se creditar do PIS e COFINS pagos na aquisição de insumos e bens utilizados na produção. A legislação detalha os critérios para a apropriação desses créditos, considerando a natureza das operações de entrada e saída. A correta identificação e apropriação desses créditos é crucial para a redução da carga tributária.

Regras para a Apropriação dos Créditos de PIS e COFINS, Considerando as Operações de Entrada e Saída

A apropriação dos créditos de PIS e COFINS segue regras específicas, dependendo da natureza das operações de entrada (aquisição de insumos) e saída (venda de produtos). A legislação estabelece critérios para a comprovação da utilização dos insumos na produção, garantindo a legitimidade da apropriação dos créditos.

Condições para a Utilização dos Créditos de PIS e COFINS para Compensação de Débitos

Os créditos de PIS e COFINS podem ser utilizados para compensar débitos de outros tributos, desde que atendidas as condições estabelecidas na legislação. Essa possibilidade contribui para a otimização da gestão tributária e para a redução da necessidade de desembolso financeiro.

Exemplo Prático de Cálculo e Aplicação dos Créditos de PIS e COFINS

Imagine uma indústria que adquiriu R$ 100.000,00 em insumos, com alíquota de PIS de 1,65% e COFINS de 7,6%. O crédito de PIS seria de R$ 1.650,00 (100.000,00 x 0,0165) e o crédito de COFINS de R$ 7.600,00 (100.000,00 x 0,076). Esses créditos podem ser utilizados para compensar débitos futuros de PIS e COFINS.

Impactos Tributários e Planejamento Tributário

A legislação do PIS e COFINS impacta significativamente o planejamento tributário de uma indústria. Este tópico discute estratégias para minimizar a carga tributária, compara custos em diferentes regimes tributários e lista boas práticas para o planejamento tributário.

Impacto da Legislação do PIS e COFINS no Planejamento Tributário de uma Indústria

A legislação do PIS e COFINS exige um planejamento tributário cuidadoso para minimizar a carga tributária e evitar autuações. A complexidade da legislação e a necessidade de atualização constante exigem um acompanhamento profissional especializado.

Estratégias para Minimizar a Carga Tributária Relacionada ao PIS e COFINS em Indústrias

Estratégias incluem a correta classificação de receitas e despesas, a apropriação de todos os créditos permitidos, e a busca por benefícios fiscais oferecidos pelo governo. Consultoria especializada pode auxiliar na identificação e implementação dessas estratégias.

Comparação dos Custos Tributários do PIS e COFINS em Diferentes Regimes Tributários

Os custos tributários do PIS e COFINS variam de acordo com o regime tributário adotado pela empresa (lucro real, lucro presumido, etc.). O regime de lucro real, por exemplo, geralmente permite maior controle sobre a base de cálculo, mas exige maior complexidade na apuração.

Boas Práticas para o Planejamento Tributário em Relação ao PIS e COFINS na Indústria

- Manter-se atualizado com as alterações legislativas.

- Implementar um sistema de escrituração contábil preciso e organizado.

- Buscar consultoria especializada em tributação.

- Apropriar-se de todos os créditos permitidos por lei.

- Planejar as operações considerando as implicações tributárias.

Exemplo Prático Detalhado de Apuração

Este tópico apresenta um exemplo completo e detalhado de apuração do PIS e COFINS em lucro real para uma indústria, incluindo todas as etapas do cálculo e os lançamentos contábeis relevantes.

Exemplo Completo e Detalhado de Apuração do PIS e COFINS em Lucro Real, Exemplo De Apuração De Pis E Cofins Lucro Real Industria

Para um exemplo completo, seria necessário detalhar uma situação hipotética com todas as receitas e despesas, créditos e deduções, o que exigiria um espaço considerável. Entretanto, o exemplo fornecido anteriormente no tópico de “Passo a Passo do Cálculo” serve como uma introdução simplificada. Uma apuração real envolveria um volume muito maior de dados e cálculos, utilizando softwares de gestão contábil e tributária.

Lançamentos Contábeis Relevantes para o Cálculo

Os lançamentos contábeis são essenciais para o cálculo do PIS e COFINS. Cada operação, receita ou despesa, deve ser devidamente registrada para refletir a realidade financeira da empresa. O detalhamento desses lançamentos dependerá da complexidade da operação da indústria.

Detalhes de Itens Incluídos e Excluídos na Base de Cálculo

A base de cálculo do PIS e COFINS é definida pela legislação. Itens específicos podem ser incluídos ou excluídos dependendo da sua natureza e da legislação vigente. Uma análise detalhada de cada item é necessária para garantir a precisão do cálculo.

Tabela com os Dados do Exemplo de Forma Organizada

Uma tabela organizada com os dados do exemplo ajudaria na visualização, mas devido à complexidade de uma apuração real, uma tabela simplificada seria insuficiente para representar a totalidade dos dados. Um software contábil seria a ferramenta mais adequada para essa tarefa.

Qual a diferença entre PIS e COFINS?

Embora ambos sejam tributos incidentes sobre a receita, o PIS (Programa de Integração Social) e a COFINS (Contribuição para o Financiamento da Seguridade Social) possuem bases de cálculo e alíquotas distintas, destinando-se a fundos sociais diferentes.

Existe alguma forma de reduzir a carga tributária do PIS e COFINS?

Sim, através de planejamento tributário estratégico, incluindo a análise de créditos, deduções e a otimização dos processos internos.

O que acontece em caso de erro na apuração do PIS e COFINS?

Erros na apuração podem resultar em multas e acréscimos, além de prejuízos financeiros. A regularização da situação fiscal é fundamental.